In questo articolo consideriamo una strategia di trading costruita sulla base del motore di predizione descritto nei precedenti articoli sul tema machine learning e forecasting.

Proveremo a tradare le predizioni effettuate dal foracaster del mercato azionario.

Questo algoritmo si basa per la maggior parte sul software che abbiamo già sviluppato utilizzando il backtesting vettoriale e descritto in questo articolo. Esso viene rivesto ed adattato per essere innestato nel nuovo motore di backtesting basato sugli eventi in modo da avere una maggiore accuratezza nell’esecuzione delle operazioni e calcolo delle performance.

La Strategia di Forecasting

In questa strategia si vuol prevedere l’andamento dello SPY, l’ETF che replica il valore dell’S&P 500. In definitiva, vogliamo rispondere alla domanda se un semplice algoritmo di previsione che utilizza dati sui prezzi ritardati e con una leggera performance predittiva, possa offrire vantaggi rispetto a una strategia “buy & hold”.

Le regole per questa strategia sono le seguenti:

- Adattare un modello di previsione a un sottoinsieme di dati dell’S&P500. In questa strategia utilizziamo l’ Analisi Discriminante Quadratica , ma si potrebbe utilizzare anche una regressione logistica, una macchina vettoriale di supporto o una foresta casuale.

- Utilizza due ritardi precedenti sui rendimenti dei prezzi di chiusura aggiustati come predittore dei rendimenti di domani. Se i rendimenti sono previsti positivi, allora si va long. Se i rendimenti sono previsti negativi, si esce dalla posizione. Non prenderemo in considerazione la vendita allo scoperto per questa particolare strategia.

Implementazione

Per questa strategia si prevede di creare il snp_forecast.py ed importare le seguenti librerie:

# snp_forecast.py

import datetime

import pandas as pd

from sklearn.discriminant_analysis import QuadraticDiscriminantAnalysis as QDA

from strategy.strategy import Strategy

from event.event import SignalEvent

from backtest.backtest import Backtest

from data.data import HistoricCSVDataHandler

from execution.execution import SimulatedExecutionHandler

from portfolio.portfolio import Portfolio

from model.forecast import create_lagged_series

Abbiamo importato Pandas e Scikit-Learn per eseguire la procedura di adattamento per il modello di classificazione supervisionato. Abbiamo anche importato le classi necessarie dal motore di backtesting basato su eventi. Infine, abbiamo importato la funzione create_lagged_series, che abbiamo utilizzato nell’articolo di introduzione al forecasting delle serie temporali capitolo Previsione.

Il passaggio successivo consiste nel creare SPYDailyForecastStrategy come sottoclasse della classe base astratta Strategy. Poiché “codificheremo” i parametri della strategia direttamente nella classe, per semplicità, gli unici parametri necessari per il costruttore __init__ sono il gestore dati delle barre e la coda degli eventi.

Impostiamo le date di inzio / fine / test del modello di previsione e poi diciamo alla classe che siamo fuori dal mercato (self.long_market = False). Infine, impostiamo self.model come modello addestrato dalla funzione create_symbol_forecast_model, come segue:

# snp_forecast.py

class SPYDailyForecastStrategy(Strategy):

"""

Strategia previsionale dell'S&P500. Usa un Quadratic Discriminant

Analyser per prevedere i rendimenti per uno determinato sottoperiodo

e quindi genera segnali long e di uscita basati sulla previsione.

"""

def __init__(self, bars, events):

self.bars = bars

self.symbol_list = self.bars.symbol_list

self.events = events

self.datetime_now = datetime.datetime.utcnow()

self.model_start_date = datetime.datetime(2001,1,10)

self.model_end_date = datetime.datetime(2005,12,31)

self.model_start_test_date = datetime.datetime(2005,1,1)

self.long_market = False

self.short_market = False

self.bar_index = 0

self.model = self.create_symbol_forecast_model()

create_symbol_forecast_model. Essenzialmente si richiama la funzione create_lagged_series, che produce un DataFrame pandas con cinque diveri ritardi di rendimenti giornalieri per ogni predittore corrente.

Consideriamo quindi solo i due ritardi più recenti. Questo perché stiamo introducendo una regola di modellazione che consiste nell’ipotizzare che il potere predittivo dei ritardi precedenti è probabilmente minimo.

In questa fase creiamo i dati di addestramento e test, l’ultimo dei quali può essere utilizzato per testare il nostro modello, se lo si desidera. Si è scelto di non produrre dati di test, poiché abbiamo già addestrato il modello nel precedente articolo. Infine adattiamo i dati di addestramento al

Quadratic Discriminant Analyzer e quindi restituiamo il modello.

Si noti che possiamo facilmente sostituire il modello con, ad esempio, una foresta casuale, una macchina vettoriale di supporto o una regressione logistica. Tutto quello che dobbiamo fare è importare la libreria corretta da Scikit-Learn e sostituire semplicemente la riga model = QDA():

# snp_forecast.py

def create_symbol_forecast_model(self):

# Creazione delle serie ritardate dell'indice S&P500

# del mercato azionario US

snpret = create_lagged_series(

self.symbol_list[0], self.model_start_date,

self.model_end_date, lags=5

)

# Uso i rendimenti dei due giorni precedenti come valore

# previsionale, con direzione come risposta

X = snpret[["Lag1", "Lag2"]]

y = snpret["Direction"]

# Creazione dei set di dati per il training e il test

start_test = self.model_start_test_date

X_train = X[X.index < start_test]

X_test = X[X.index >= start_test]

y_train = y[y.index < start_test]

y_test = y[y.index >= start_test]

model = QDA()

model.fit(X_train, y_train)

return model

prepare_signals della classe base Strategy. Per prima cosa calcoliamo alcuni parametri utilizzati dal nostro oggetto SignalEvent e quindi generiamo un set di segnali solo se abbiamo ricevuto un oggetto MarketEvent (un controllo base di integrità).

Attendiamo che siano trascorse cinque barre (ovvero cinque giorni per questa strategia!) e quindi otteniamo i valori di rendimenti ritardati. Quindi racchiudiamo questi valori in una serie pandas in modo da garantire il corretto funzionamento del metodo di previsione del modello. Quindi calcoliamo una previsione, che si manifesta come un valore +1 o -1.

Se la previsione è un +1 e non siamo già long sul mercato, creiamo un

SignalEvent per andare long e far sapere al sistema che siamo entrati a mercato. Se la previsione è -1 e siamo long sul mercato, allora si esce dal mercato:

# snp_forecast.py

def calculate_signals(self, event):

"""

Calcolo di SignalEvents in base ai dati di mercato.

"""

sym = self.symbol_list[0]

dt = self.datetime_now

if event.type == 'MARKET':

self.bar_index += 1

if self.bar_index > 5:

lags = self.bars.get_latest_bars_values(

self.symbol_list[0], "returns", N=3

)

pred_series = pd.Series({

'Lag1': lags[1] * 100.0,

'Lag2': lags[2] * 100.0

})

pred = self.model.predict(pred_series)

if pred > 0 and not self.long_market:

self.long_market = True

signal = SignalEvent(1, sym, dt, 'LONG', 1.0)

self.events.put(signal)

if pred < 0 and self.long_market:

self.long_market = False

signal = SignalEvent(1, sym, dt, 'EXIT', 1.0)

self.events.put(signal)

Backtest ed si esegue il test richiamando il metodo simulate_trading:

# snp_forecast.py

if __name__ == "__main__":

csv_dir = '/path/to/your/csv/file' # CHANGE THIS!

symbol_list = ['SPY']

initial_capital = 100000.0

heartbeat = 0.0

start_date = datetime.datetime(2006,1,3)

backtest = Backtest(

csv_dir, symbol_list, initial_capital, heartbeat,

start_date, HistoricCSVDataHandler, SimulatedExecutionHandler,

Portfolio, SPYDailyForecastStrategy

)

backtest.simulate_trading()

..

..

2209

2210

Creating summary stats...

Creating equity curve...

SPY cash commission total returns equity_curve \

datetime

2014-09-29 19754 90563.3 349.7 110317.3 -0.000326 1.103173

2014-09-30 19702 90563.3 349.7 110265.3 -0.000471 1.102653

2014-10-01 19435 90563.3 349.7 109998.3 -0.002421 1.099983

2014-10-02 19438 90563.3 349.7 110001.3 0.000027 1.100013

2014-10-03 19652 90563.3 349.7 110215.3 0.001945 1.102153

2014-10-06 19629 90563.3 349.7 110192.3 -0.000209 1.101923

2014-10-07 19326 90563.3 349.7 109889.3 -0.002750 1.098893

2014-10-08 19664 90563.3 349.7 110227.3 0.003076 1.102273

2014-10-09 19274 90563.3 349.7 109837.3 -0.003538 1.098373

2014-10-09 0 109836.0 351.0 109836.0 -0.000012 1.098360

drawdown

datetime

2014-09-29 0.003340

2014-09-30 0.003860

2014-10-01 0.006530

2014-10-02 0.006500

2014-10-03 0.004360

2014-10-06 0.004590

2014-10-07 0.007620

2014-10-08 0.004240

2014-10-09 0.008140

2014-10-09 0.008153

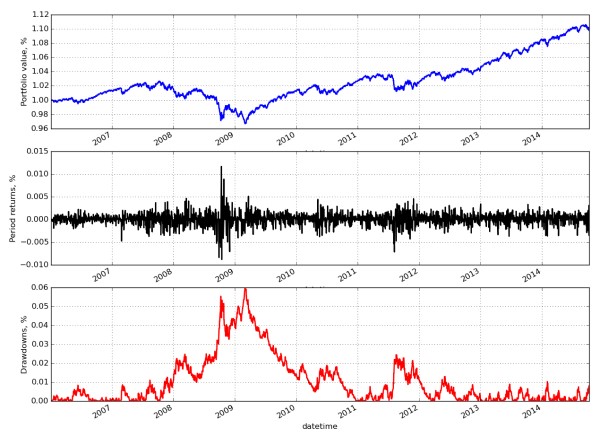

[(’Total Return’, ’9.84%’),

(’Sharpe Ratio’, ’0.54’),

(’Max Drawdown’, ’5.99%’),

(’Drawdown Duration’, ’811’)]

Signals: 270

Orders: 270

Fills: 270

Quindi non abbiamo effettivamente ottenuto un vantaggio da questa strategia predittiva una volta inclusi i costi di transazione. In particolare, ho voluto includere questo esempio perché utilizza un’implementazione realistica “end to end” di tale strategia che tiene conto dei costi di transazione conservativi e realistici. Come si può vedere non è facile fare una previsione predittiva su dati giornalieri che produca buone prestazioni!

Codice Completo

Per il codice completo riportato in questo articolo, utilizzando il modulo di backtesting event-driven DataBacktest si può consultare il seguente repository di github:

https://github.com/datatrading-info/DataBacktest