In questo articolo si vuole descrivere la nostra prima strategia di trading intraday. Si basa su una classica idea di trading, quella delle “coppie di trading”.

La strategia crea generalmente uno “spread” tra la coppia di asset considerati, andando long su una e short sull’altra. Il rapporto tra long e short può essere definito in molti modi, ad esempio utilizzando tecniche di cointegrazione statistica sulle serie temporali. In questo esempio si calcola il “hedge ratio” (rapporto di copertura) tra gli asset tramite una regressione lineare a rotazione. Questo permette

di creare un “spread” che viene normalizzato in uno z-score. I segnali di trading sono generati quando lo z-score supera una determinata soglia, nella convinzione che lo spread tornerà verso la media.

La logica della strategia prevede che gli asset considerati siano approssimativamente caratterizzate dallo stesso comportamento o andamento. L’idea base consiste nel considerare che lo spread dei prezzi ha un comportamento mean-reverting, dal momento che eventi “locali” (nel tempo) possono influenzare separatamente i singoli asset (come differenze di capitalizzazione, date di ribilanciamento o operazioni di blocco) ma nel lungo termine le serie di prezzi tendono ad essere cointegrate.

La Strategia

Al fine di ottenere Sharpe Ratio più alti, è necessario adottare strategie intraday ad alta frequenza.

Il primo importante problema è ottenere dati significativi, dato che i dati intraday di alta qualità non sono solitamente gratuiti. Come descritto negli articoli precedetti, si utilizza il DTN IQFeed per acquisire le barre intraday al minuto e quindi si avrà bisogno di un account DTN per ottenere i dati richiesti per questa strategia. Il secondo problema consiste nel fatto che le simulazioni di backtesting impiegano molto più tempo, specialmente con il modello event-driven, descritto in questa serie di articoli. Se si vuol effettuare il backtesting di un portafolio diversificato con dati al minuto un numero significativo di anni passati, e quindi eseguire qualsiasi ottimizzazione dei parametri, ci si rende rapidamente conto che le simulazioni possono richiedere ore o persino giorni, se effettatu su modermo PC desktop. Questo dovrà essere preso in considerazione nel durante il processo di ricerca e studio della strategia.

Il terzo problema è la completa automazione dell’esecuzione nel live trading poiché ci si sta avvicinando al trading ad alta frequenza e quindi il sistema di esecuzione dove essere altamente performante. Questo significa che l’ambiente e il codice di esecuzione devono essere altamente affidabili e privi di errori, altrimenti potrebbe verificarsi significative perdite.

Questa strategia espande la precedente strategia multiday al fine di utilizzare i dati intraday.

In particolare, si usa barre OHLCV al minuto, a differenza di dati OHLCV giornalieri. Le regole per la strategia sono semplici:

- Identificare una coppia di titoli azionari le cui serie temporali hanno statisticamente un comportamento riconducile al mean-reverting. In questo caso, si considerano i due titoli azionari statunitensi con i ticker AREX e WLL.

- Creare le serie temporali residue della coppia eseguendo una regressione lineare a rotazione, per una specifica finestra di ricerca, tramite l’algoritmo dei minimi quadrati ordinari (OLS). Questo periodo di ricerca è un parametro da ottimizzare.

- Creare un z-score a rotazione delle serie temporali residue per lo stesso periodo di ricerca e utilizzarlo per determinare le soglie di ingresso / uscita per i segnali di trading.

- Se la soglia superiore viene superata quando non si è sul mercato, allora si ENTRA a mercato (long o short dipende dalla direzione di rottura della soglia viene). Se invece viene superata la soglia inferiore quando si ha una posizione a mercato, allora si ESCE dal mercato. Anche le soglie superiore e inferiore sono parametri da ottimizzare.

In effetti si potrebbe usare il test Cointegrated Augmented Dickey-Fuller (CADF) per identificare un parametro di copertura ancora più accurato. Questo potrebbe essere un’interessate evoluzione di questa strategia.

Implementazione in Python

Come per tutti i tutorial con Python e Pandas, è necessario aver impostato un ambiente di backtesting con Python, come descritto in questo tutorial. Una volta impostato, il primo passo è importare le necessarie librerie Python. Per questo backtest sono richiesti matplotlib e pandas.

In particolare si utilizza metodo rolling_apply, al fine di applicare il calcolo dello z-score ad una finestra di ricerca a rotazione. Si importa statsmodels perché fornisce un mezzo per calcolare l’algoritmo dei minimi quadrati ordinari (OLS) per la regressione lineare, al fine di ottenere il rapporto di copertura per la costruzione dei residui.

Si prevede inoltre un DataHandler e un Portfolio leggermente modificati per effettuare operazioni di trading al minuto sui dati DTN IQFeed. Per creare questi file si può semplicemente copiare tutto il codice di portfolio.py e data.py rispettivamente nei nuovi file hft_portfolio.py e hft_data.py e quindi modificare le sezioni necessarie, che illustrato di seguito.

# intraday_mr.py

import datetime

import numpy as np

import pandas as pd

import statsmodels.api as sm

from strategy.strategy import Strategy

from event.event import SignalEvent

from backtest.backtest import Backtest

from data.hft_data import HistoricCSVDataHandlerHFT

from portfolio.hft_portfolio import PortfolioHFT

from execution.execution import SimulatedExecutionHandler

IntradayOLSMRStrategy, derivata dalla classe base astratta di Strategy. Il metodo __init__ del costruttore richiede l’accesso al provider di dati storici, alla coda degli eventi, a una soglia zscore_low e a una soglia zscore_high, utilizzate per determinare quando la serie residua tra le due coppie è di tipo mean-reverting.

Inoltre, si specifica la finestra di ricerca OLS (impostata su 100), che è un parametro soggetto a potenziale ottimizzazione. All’inizio della simulazione non si è long o short sul mercato, quindi si imposta sia self.long_market che self.short_market uguale a False:

# intraday_mr.py

class IntradayOLSMRStrategy(Strategy):

"""

Utilizza i minimi quadrati ordinari (OLS) per eseguire una regressione lineare

continua in modo da determinare il rapporto di hedge tra una coppia di azioni.

Lo z-score delle serie temporali dei residui viene quindi calcolato in modo

continuo e se supera un intervallo di soglie (predefinito a [0,5, 3,0]), viene

generata una coppia di segnali long / short (per la soglia alta) o vengono

generate coppie di segnali di uscita (per la soglia bassa).

"""

def __init__(self, bars, events, ols_window=100,zscore_low=0.5, zscore_high=3.0):

"""

Initializza la strategia di arbitraggio stastistico.

Parametri:

bars - L'oggetto DataHandler che fornisce i dati di mercato

events - L'oggetto Event Queue.

"""

self.bars = bars

self.symbol_list = self.bars.symbol_list

self.events = events

self.ols_window = ols_window

self.zscore_low = zscore_low

self.zscore_high = zscore_high

self.pair = ('AREX', 'WLL')

self.datetime = datetime.datetime.utcnow()

self.long_market = False

self.short_market = False

calculate_xy_signals, prende lo zscore corrente (dal calcolo rolling eseguito di seguito) e determina se è necessario generare nuovi segnali di trading. Questi segnali vengono resi disponibili in output.

Ci sono quattro stati potenziali a cui si può essere interessati:

- Long sul mercato e sotto la più alta soglia negativa dello zscore

- Long il mercato e all’interno del valore assoluto della soglia più alta dello zscore

- Short sul mercato e sopra la maggiore soglia positiva dello z-score

- Short sul mercato e all’interno tra il valore assoluto del valore assoluto della soglia inferiore più bassa dello zscore.

None:

# intraday_mr.py

def calculate_xy_signals(self, zscore_last):

"""

Calcola le effettive coppie di segnali x, y da inviare al generatore di segnali.

Parametri

zscore_last - Il punteggio dello z-score su cui eseguire il test

"""

y_signal = None

x_signal = None

p0 = self.pair[0]

p1 = self.pair[1]

dt = self.datetime

hr = abs(self.hedge_ratio)

# Se siamo long sul mercato e al di sotto del

# negativo della soglia alta dello zscore

if zscore_last <= -self.zscore_high and not self.long_market:

self.long_market = True

y_signal = SignalEvent(1, p0, dt, 'LONG', 1.0)

x_signal = SignalEvent(1, p1, dt, 'SHORT', hr)

# Se siamo long sul mercato e tra il

# valore assoluto della soglia bassa dello zscore

if abs(zscore_last) <= self.zscore_low and self.long_market:

self.long_market = False

y_signal = SignalEvent(1, p0, dt, 'EXIT', 1.0)

x_signal = SignalEvent(1, p1, dt, 'EXIT', 1.0)

# Se siamo short sul mercato e oltre

# la soglia alta dello z-score

if zscore_last >= self.zscore_high and not self.short_market:

self.short_market = True

y_signal = SignalEvent(1, p0, dt, 'SHORT', 1.0)

x_signal = SignalEvent(1, p1, dt, 'LONG', hr)

# Se siamo short sul mercato e tra il

# valore assoluto della soglia bassa dello z-score

if abs(zscore_last) <= self.zscore_low and self.short_market:

self.short_market = False

y_signal = SignalEvent(1, p0, dt, 'EXIT', 1.0)

x_signal = SignalEvent(1, p1, dt, 'EXIT', 1.0)

return y_signal, x_signal

Il seguente metodo, calculate_signals_for_pairs acquisisce l’ultimo set di barre per ogni componente della coppia (in questo caso 100 barre) e le utilizza per costruire una regressione lineare basata su minimi quadrati ordinari. Ciò consente l’identificazione del rapporto di copertura, necessario per la costruzione delle serie temporali residue.

Una volta ricavato il rapporto di copertura, si crea lo spread delle serie di residui. Il passo successivo consiste nel calcolare l’ultimo z-score dalle serie residue sottraendo la loro media e dividendo per la loro deviazione standard nel periodo di ricerca.

Infine, y_signal e x_signal sono calcolati sulla base di questo z-score. Se i segnali non sono entrambi None, le istanze SignalEvent vengono inviate alla coda degli eventi:

# intraday_mr.py

def calculate_signals_for_pairs(self):

"""

Genera una nuova serie di segnali basati sulla strategia di

ritorno verso la media (mean reversion).

Calcola il rapporto di hedge tra la coppia di ticker.

Usiamo OLS per questo, anche se dovremmo idealmente usare il CADF.

"""

# Otteniamo l'ultima finestra di valori per ogni

# componente della coppia di ticker

y = self.bars.get_latest_bars_values(

self.pair[0], "close", N=self.ols_window

)

x = self.bars.get_latest_bars_values(

self.pair[1], "close", N=self.ols_window

)

if y is not None and x is not None:

# Verificare che tutti i periodi di finestra siano disponibili

if len(y) >= self.ols_window and len(x) >= self.ols_window:

# Calcola l'attuale rapporto di hedge utilizzando OLS

self.hedge_ratio = sm.OLS(y, x).fit().params[0]

# Calcola l'attuale z-score dei residui

spread = y - self.hedge_ratio * x

zscore_last = ((spread - spread.mean()) / spread.std())[-1]

# Calcula i segnali e il aggiunge alla coda degli eventi

y_signal, x_signal = self.calculate_xy_signals(zscore_last)

if y_signal is not None and x_signal is not None:

self.events.put(y_signal)

self.events.put(x_signal)

calculate_signals è sovrascritto dalla classe base e viene utilizzato per verificare se un evento ricevuto dalla coda è in realtà un MarketEvent, nel qual caso viene eseguito il calcolo dei nuovi segnali:

# intraday_mr.py

def calculate_signals(self, event):

"""

Calcula il SignalEvents basato sui dati di mercato.

"""

if event.type == ’MARKET’:

self.calculate_signals_for_pairs()

__main__ collega insieme i componenti al fine di eseguire il backtesting di una strategia. Si specifica dove sono archiviati i dati al minuto dei ticker, utilizzando il formato dei simboli IQFeed DTN. Necessariamente i file sono stati modificati in modo tale che iniziano e finiscono sullo stesso minuto. Per questa particolare coppia di AREX e WLL, la data comune di inizio è l’8 novembre 2007 alle 10:41:00.

Infine, si costruisce l’oggetto backtest e si inizia a simulare il trading:

# intraday_mr.py

if __name__ == "__main__":

csv_dir = '/path/to/your/csv/file' # DA MODIFICARE

symbol_list = ['AREX', 'WLL']

initial_capital = 100000.0

heartbeat = 0.0

start_date = datetime.datetime(2007, 11, 8, 10, 41, 0)

backtest = Backtest(

csv_dir, symbol_list, initial_capital, heartbeat,start_date,

HistoricCSVDataHandlerHFT, SimulatedExecutionHandler,

PortfolioHFT, IntradayOLSMRStrategy

)

backtest.simulate_trading()

hft_data.py e hft_portfolio.py che sono rispettivamente copie di data.py e portfolio.py.

In hft_data.py si deve rinominare HistoricCSVDataHandler in HistoricCSVDataHandlerHFT e sostituire l’elenco dei nomi nel metodo _open_convert_csv_files.

Il vecchio codice è:

names=[

'datetime', 'open', 'high',

'low', 'close', 'adj_close', 'volume'

]

names=[

'datetime', 'open', 'high',

'low', 'close', 'volume', 'oi'

]

Portfolio in PortfolioHFT all’interno di hft_portfolio.py. Si deve quindi modificare alcune righe per tenere conto della frequenza minima dei dati DTN.

In particolare, all’interno del metodo update_timeindex, è necessario modificare il seguente codice:

for s in self.symbol_list:

# Approssimazione al valore reale

market_value = self.current_positions[s] * \

self.bars.get_latest_bar_value(s, "adj_close")

dh[s] = market_value

dh[’total’] += market_value

for s in self.symbol_list:

# Approssimazione al valore reale

market_value = self.current_positions[s] * \

self.bars.get_latest_bar_value(s, "close")

dh[s] = market_value

dh[’total’] += market_value

update_holdings_from_fill. Si deve cambiare il seguente codice:

# Aggiornamento della lista delle holdings con le nuove quantità

fill_cost = self.bars.get_latest_bar_value(

fill.symbol, "adj_close"

)

# Aggiornamento della lista delle holdings con le nuove quantità

fill_cost = self.bars.get_latest_bar_value(

fill.symbol, "close"

)

output_summary_stats, nella parte inferiore del file. Si deve modificare il metodo di calcolato del Sharpe Ratio per tenere conto del trading con barre al minuto. La seguente riga:

sharpe_ratio = create_sharpe_ratio(returns)

sharpe_ratio = create_sharpe_ratio(returns, periods=252*6.5*60)

intraday_mr.py si ottiene il seguente output (troncato) dalla simulazione di backtest:

..

..

375072

375073

Creating summary stats...

Creating equity curve...

AREX WLL cash commission total returns \

datetime

2014-03-11 15:53:00 2098 -6802 120604.3 9721.4 115900.3 -0.000052

2014-03-11 15:54:00 2101 -6799 120604.3 9721.4 115906.3 0.000052

2014-03-11 15:55:00 2100 -6802 120604.3 9721.4 115902.3 -0.000035

2014-03-11 15:56:00 2097 -6810 120604.3 9721.4 115891.3 -0.000095

2014-03-11 15:57:00 2098 -6801 120604.3 9721.4 115901.3 0.000086

2014-03-11 15:58:00 2098 -6800 120604.3 9721.4 115902.3 0.000009

2014-03-11 15:59:00 2099 -6800 120604.3 9721.4 115903.3 0.000009

2014-03-11 16:00:00 2100 -6801 120604.3 9721.4 115903.3 0.000000

2014-03-11 16:01:00 2100 -6801 120604.3 9721.4 115903.3 0.000000

2014-03-11 16:01:00 2100 -6801 120604.3 9721.4 115903.3 0.000000

equity_curve drawdown

datetime

2014-03-11 15:53:00 1.159003 0.003933

2014-03-11 15:54:00 1.159063 0.003873

2014-03-11 15:55:00 1.159023 0.003913

2014-03-11 15:56:00 1.158913 0.004023

2014-03-11 15:57:00 1.159013 0.003923

2014-03-11 15:58:00 1.159023 0.003913

2014-03-11 15:59:00 1.159033 0.003903

2014-03-11 16:00:00 1.159033 0.003903

2014-03-11 16:01:00 1.159033 0.003903

2014-03-11 16:01:00 1.159033 0.003903

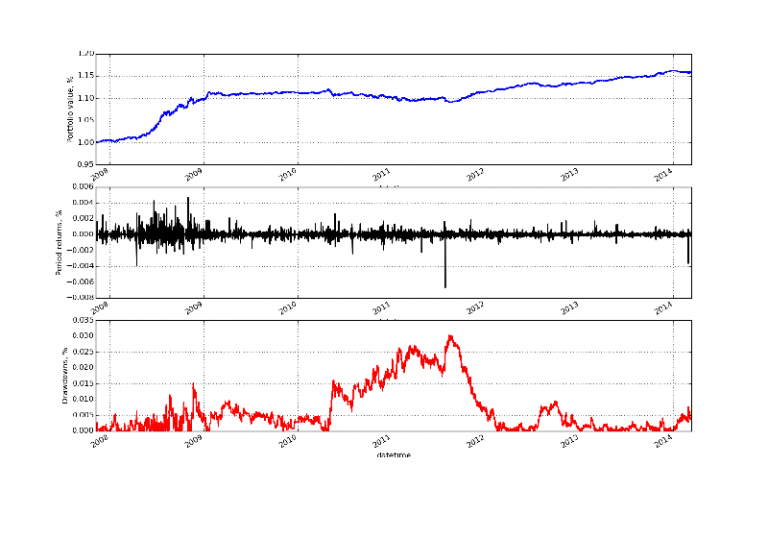

[(’Total Return’, ’15.90%’),

(’Sharpe Ratio’, ’1.89’),

(’Max Drawdown’, ’3.03%’),

(’Drawdown Duration’, ’120718’)]

Signals: 7594

Orders: 7478

Fills: 7478

Si nota facilmente che la strategia si comporta bene durante il periodo sotto esame. Ha un rendimento totale di poco inferiore al 16%. Il Sharpe Ratio ragionevole (se confrontato con una tipica strategia giornaliera), ma data la natura ad alta frequenza della strategia ci si dovrebbe aspettare di più.

La migliore caratteristica di questa strategia è il basso drawdown massimo(circa il 3%). Questo suggerisce di poter applicare una leva maggiore per ottenere più profitto.

Visualizzazione grafica delle Performance

Si può facilmente visualizzare il grafico dei rendimenti risposto all’intervallo di ricerca (numero di barre) e tutte le altre misure delle performance usando lo script plot_performance.py. Tale codice può essere utilizzato come base per creare grafici personalizzati delle prestazioni.

È necessario eseguirlo nella stessa directory del file di output dal backtest, ovvero dove risiede equity.csv. Il codice è il seguente:

# plot_performance.py

import os.path

import numpy as np

import matplotlib.pyplot as plt

import pandas as pd

if __name__ == "__main__":

data = pd.io.parsers.read_csv(

"equity.csv", header=0,

parse_dates=True, index_col=0

)

# Visualizza tre grafici: curva di Equity,

# rendimenti, drawdown

fig = plt.figure()

# Imposta il bianco come colore di sfondo

fig.patch.set_facecolor('white')

# Visualizza la curva di equity

ax1 = fig.add_subplot(311, ylabel='Portfolio value, % ')

data['equity_curve'].plot(ax=ax1, color="blue", lw=2.)

plt.grid(True)

# Visualizza i rendimenti

ax2 = fig.add_subplot(312, ylabel='Period returns, % ')

data['returns'].plot(ax=ax2, color="black", lw=2.)

plt.grid(True)

# Visualizza i drawdown

ax3 = fig.add_subplot(313, ylabel='Drawdowns, % ')

data['drawdown'].plot(ax=ax3, color="red", lw=2.)

plt.grid(True)

# Stampa i grafici

plt.show()